相続ニュース更新日:2022.12.26

公開日:2022.12.26

2023年度税制改正大綱を解説

相続時精算課税に年110万円の控除を新設 生前贈与の持ち戻し期間が7年に延長へ

2023年(令和5年)度の与党税制改正大綱が発表されました。

今回の税制改正で大きく変わったのは相続時精算課税制度と暦年課税制度の生前贈与加算です。

私たちの今後の相続・贈与はどう変わるのでしょうか。

ポイントを税理士法人山田&パートナーズのパートナー税理士・清三津裕三さんとマネージャー税理士の浅野亮さんに聞きました。

相続時精算課税制度が使いやすくなる?

年110万円の基礎控除を新設

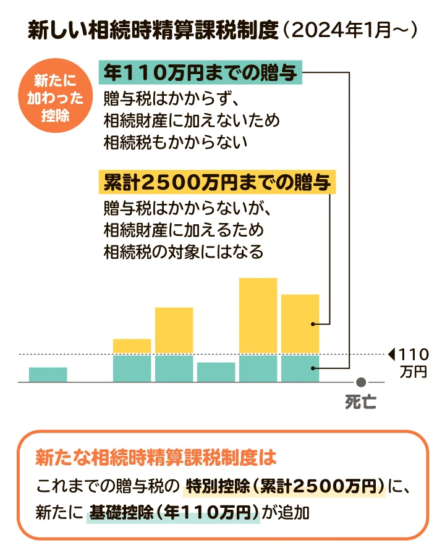

今回の税制改正の目玉の1つが「相続時精算課税制度」が大きく変わる点です。これまでの相続時精算課税制度には、次の3つの特徴がありました。

合計2500万円まで贈与をしても贈与税はかからない。

相続する際には、相続財産に足し戻すため、この2500万円を含めて相続税がかかる

いったんこの制度を使う選択の届出をした間柄の贈与では、二度と暦年課税制度を使えない

少額の贈与でも、贈与税の申告をしなくてはならない

2024年の贈与から年110万円までなら

相続税も贈与税もかからない

今回の改正で相続時精算課税制度に新たに「年110万円の基礎控除」の枠が加わります。

2024年1月1以降、相続時精算課税制度を選択した人への贈与でも、年110万円までなら贈与税も相続税もかかりません。

贈与税の申告も不要になります。

これまでは相続時精算課税制度を活用すると、利用できなかった暦年課税制度の110万円控除が活用できるのと同じように見えます。

「暦年課税制度の110万円が相続時精算課税制度を選んでも使えるようになったのか」と思えます。

しかし、清三津さんはこう言います。

「金額もしくみも似ていますが、相続時精算課税制度において暦年課税制度の基礎控除が使えるようになったわけではありません。

今回の改正で新たに加わった110万円の基礎控除は、あくまでも相続時精算課税制度の中の制度です。

相続時精算課税制度の控除がパターン①⇒『2500万円』パターン②⇒『110万円』の2つになった、と考えるといいでしょう。

『いったん相続時精算課税制度を選んだら暦年課税制度は二度と使えない』点は変わりません」

「申告不要」「相続税も贈与税もかからない」110万円基礎控除の目的

ではなぜ110万円の基礎控除が新たに加わったのでしょうか。

「使いやすくすることで、できるだけ相続時精算課税制度を使ってほしいからではないでしょうか」と、浅野さんが国の考え方に触れました。

「これまでは『少額の贈与であっても申告が必要』などと、手続き面でもハードルが高かったため、相続時精算課税制度の利用件数が増えませんでした。

しかし『110万円までなら贈与税も相続税もかからず、申告もいらない』となれば、利用者側のメリットが大きくなります。

そして相続時精算課税制度によって、『現役世代に早期に資産を移転し、経済活性化につながる』という可能性もあり、国はもっと利用してほしいのではないでしょうか」

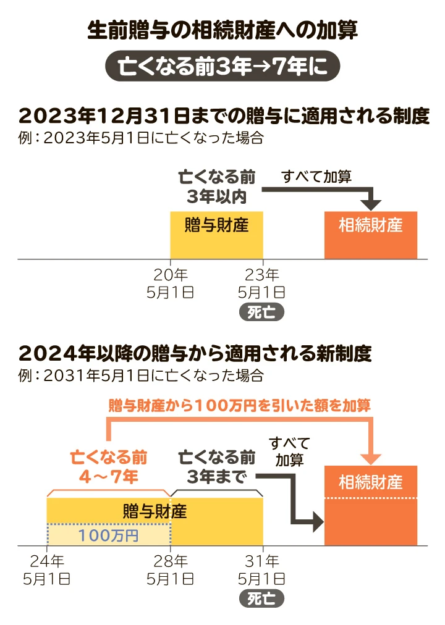

暦年課税制度の生前贈与加算が死亡前3年から7年に延長

もう一つ、生前贈与で変更になるのが暦年課税制度を使って行う生前贈与の

相続財産への加算期間が、3年から7年になることです。

暦年課税制度は、死亡日以前3年間に贈与した財産は、相続の際、相続財産に持ち戻すこととなっています。

贈与した金額が年110万円以下の基礎控除の範囲内でも、贈与者の死亡日以前3年間であれば、相続税の対象になります。

この死亡前3年という持ち戻しの期間が、24年以降の贈与から7年に延長されます。

亡くなる前の3年間に贈与された財産の扱いはこれまでと同じです。

しかし、それより前の4年間に贈与された分については、全体から100万円を差し引いた金額を相続財産に含めて計算する必要があります。

なぜ加算の期間が3年から7年になったのでしょうか。

また、なぜ4年以前の贈与については100万円控除が盛り込まれたのでしょうか。

清三津さんは「資産移転の時期の選択により中立的な税制」という大綱のキーワードに触れつつ、次のように解説しました。

「財産を渡す時期が違っても課税に影響を与えない、というのが今回の改正の趣旨です。

『なるべく早めに贈与すれば相続税を抑えられる』という制度だと、課税が公平とは言えません。

そのため加算の時期が3年から7年になりました。

本当は、もっと長くしたかったのではないでしょうか。

ドイツは10年、フランスは15年、アメリカは生前すべての贈与が加算対象ですから」

「そうは言っても昔の贈与の記録をすべて残すのは大変です。

生前3年分なら通帳は保管している可能性が高いですが、それ以前だと処分していることも多いでしょう。

少額の贈与であれば、贈与契約書も作りません。

こういったことを踏まえて相続の作業負担を減らすべく、『亡くなる前の4~7年前の贈与であれば、100万円までなら税金を気にしなくてもいい』としたのでしょう。

逆に言えば『多額の贈与をするなら契約書など記録をきちんと残す必要がある』ということです」

暦年贈与と相続時精算課税 年齢などを考えて使い分けを

気になるのが、死亡前の持ち戻し期間が延びた暦年贈与と、使い勝手がよくなった相続時精算課税制度のどちらを使ったらいいのかでしょう。

清三津さんは、次のように事例を上げて説明しました。

「余命わずかなご高齢の方が『子に生活資金を少しでも前渡ししたい』と思うなら、相続時精算課税制度がいいでしょう。

亡くなる直前であっても年110万円までなら、相続税も贈与税もかからないからです。

『お孫さんに少しでも将来のためのお金を残したい』と思うなら、暦年課税制度がいいでしょう。

相続人や受遺者でない人は、生前贈与加算は適用されません。

つまり、亡くなる直前の贈与であっても孫には相続税はかからないからです」

「一方、まだまだお元気で、生前贈与の持ち戻し期間7年よりもまだまだ時間があるという方は、これまで通り年110万円までなら非課税になる暦年贈与の基礎控除を活用して、時間をかけて次世代に資産を移転させるといいでしょう」

そして浅野さんがこれまでを振り返りつつ、次のように見通しを示しました。「相続時精算課税制度は、事業承継対策として使うケースが多かった。

会社経営者が自社株を時価の低いときに贈与すれば、将来かかる相続税を抑えられます。持ち戻すときの金額は贈与時の時価ですから。

ただ、それでたいていは非課税枠2500万円を使い切っていました。

改正後は、110万円の枠を活用して、追加で事業資金を渡すケースが増えるかもしれません」

相続する段階になって相続税がかかることに注意

最後に、相続時精算課税制度の利用を検討する方に清三津さん

が警鐘を鳴らしました。

「今回の改正で相続時精算課税制度は、使い勝手もよくなったので、活用する方は今後、増えるかもしれません。

しかし、この制度で変わらない点にこそ、注意が必要です。

利用者の方で多いのが⇒『非課税枠2500万円には将来、相続税がかかる』ことを知らないか、忘れてしまうケースです。

非課税なのはあくまで贈与税であって、相続税ではありません。

この制度で子どもらに資産を移転させた場合、贈与を受けた子どもは相続する段階になってから相続税がかかることを知って驚くという方も少なくありません。

この制度を活用する場合、贈与額の累計が2500万円にまだ達していなくても、年110万円を超えたら贈与税の申告が必要です。

この点にも注意しなくてはなりません。

期限後に申告をすれば20%の税率で贈与税がかかります。

今回の税制改正をきっかけに、あらためて制度をしっかり理解して、活用を検討してください。

教育資金と結婚・子育て資金の一括贈与は特例期間を延長

子や孫などへの学費などの教育資金なら1500万円まで非課税になる教育資金の一括贈与と、結婚・子育て資金なら1000万円まで非課税だった結婚・子育て資金の一括贈与についても、次のような改正になります。

教育資金贈与は2023年度から3年間、結婚・子育て資金贈与は2年間、特例期間を延長する

教育資金の使い残しは、受贈者が23歳未満だったり、学生だったりしても、⇒相続税の課税価格が5億円を超える場合には相続税がかかる

教育資金も結婚・子育て資金も、使い残し分にかかる贈与税は高い方の税率(一般税率)で計算する

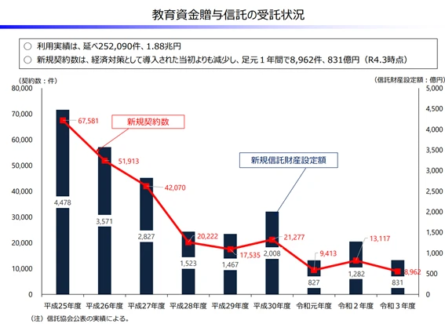

この改正について、浅野さんは「より目的に沿った使い方をしてほしいのでしょう」として、それぞれの制度の経緯と現状に触れました。

「教育資金も結婚・子育て資金も、創設当初は利用件数が多かったんです。特に富裕層の利用が多かった。

しかし、その利用が一巡した結果、現在、利用件数はかなり減っています」

「利用件数が激減したこと、そして利用が富裕層の節税目的に偏っていたことから『この制度は廃止すべきでは』という意見が出て、一時、廃止の方向で議論がされました」

清三津さんは、次のように付け加えました。

「この2つの資金は、生活費に準ずる大事な資産です。

特に教育は、生活の根幹でもあります。そしてどちらも少子化対策が目的です。『国民の生活を考えるなら廃止すべきではない』という声を受けての継続なのでしょう。

ただ、使い残す時点で、節税目的の可能性が否めません。

制度趣旨に沿わない利用を防ぐ目的で、使い残しにはより厳しい課税をすることになったのではないでしょうか」

まとめ 生前贈与や相続時精算課税制度の利用、

申告については専門家に相談を

今回の税制改正で、生前贈与については、大きく以下の点が変更になりました。

ポイント①⇒相続時精算課税制度に、新たに年110万円の基礎控除が追加

ポイント②⇒暦年贈与の相続財産への持ち戻し期間が、亡くなる前3年から7年に延長

ポイント③⇒教育資金の一括資金贈与は3年、結婚・子育て資金の一括贈与は2年、特例期間を延長

どの制度をどんなタイミングで活用するべきは、それぞれの年齢や資産状況などで変わります。

制度の内容を踏まえたうえで、税理士に相談することお勧めします。

(記事は2022年12月23日時点の情報に基づいています)

この記事を書いた人

鈴木まゆ子(税理士)

税理士

2000年中央大学法学部法律学科卒業。㈱ドン.キホーテ、会計事務所勤務を経て、2009年税理士試験官報合格、2012年税理士登録。

鈴木まゆ子(税理士)の記事を読む

2023年度税制改正大綱を解説 相続時精算課税に年110万円の控除を新設 生前贈与の持ち戻し期間が7年に延長へ | 相続会議 (asahi.com)

終活に関する記事はこちらをご覧ください。

これからもあなたの人生の終活を

一緒に考えていきたいと思います。!