遺贈寄付をした場合の相続税はどうなる? 控除や非課税制度を紹介

終活の認知度が高まるのと比例するように、遺贈寄付についても認知拡大や関心の高まりが進んでおり、70代では8割以上がその存在を認知しているという報告もあります。

一方で、「お金持ちしかできないのでは?」「高額でないといけないのでは?」「そもそもどうやって行うの?」など、

その詳細となると把握していない人が多く、関心を持ちながらも実行には至らない方も多くいらっしゃいます。

今後さらに終活が普及するにつれ、この遺贈寄付についての相談も増えていくことが予想されますので、本日はその遺贈寄付について最新事情をご紹介します。

自分が亡くなった後、財産の一部を公益法人などに寄付する「遺贈寄付」は、故人の遺志を受け継いで家族が手続きをする制度です。

寄付をした場合に、相続税の申告に加え、家族はどんな手続きをする必要があるのでしょうか。遺贈寄付に詳しい税理士が解説します。

遺贈寄付には、「遺言による寄付」と「相続財産による寄付」があります。

前者は、遺言で寄付先を指定しますので、寄付者は被相続人(亡くなった方)になります。

後者は、相続で財産を取得した相続人(遺族の方など)が寄付者になり、両者の課税関係は大きく異なります。

まず、「遺言による寄付」を見ていきたいと思います。

遺言による寄付は原則、相続税の対象にならない

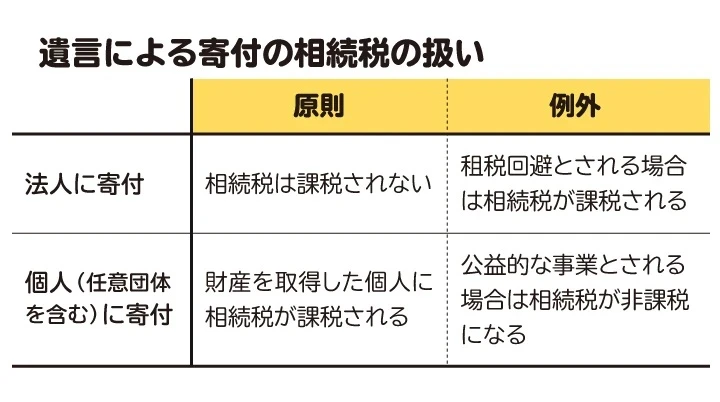

相続税は、相続または遺贈により財産を取得した個人に課される税金で、法人は原則としては課税されません。

従って、遺言により寄付を受けた法人は、その寄付が相続税を不当に減少するために行われた行為とされない限りは、相続税は課税されません。

これは、寄付を受けたのが、一般社団法人、一般財団法人や認定を受けていないNPO法人であっても同様です。

特別な手続きも不要です。ただし、株式会社などの場合には、相続税は課税されなくても法人税が課税されます。

しかし、寄付を受けたのが、個人である場合や、法人格を持っていない団体の場合には、原則として相続税が課税されます。

ただし、その団体等が公益的な事業を行っている場合には、非課税になることがあります。

つまり、法人に寄付をした場合と個人に寄付をした場合には、原則と特例が逆になります。

相続税は、相続や遺贈などにより取得した財産の価額の合計額から基礎控除額等を引いて計算しますので、遺言による寄付をすると、相続税が課税される財産がその分減りますので、納付する相続税が減少することになります。

また、遺言による寄付の場合で、寄付先が、認定NPO法人、特定公益増進法人等である場合には、被相続人の準確定申告で寄付金控除を受けることができます。

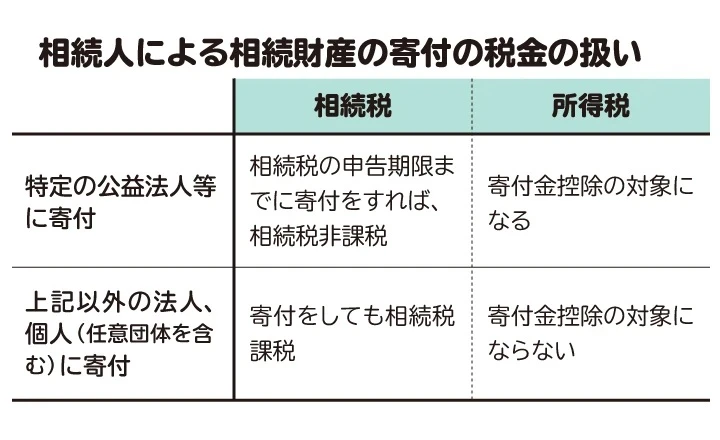

相続財産による寄付は相続税と所得税両面にメリット

相続人による相続財産の寄付は、相続人がいったん財産を取得しますので、相続人に相続税が課税されます。

ただし、相続税の申告期限(被相続人が死亡したことを知った日の翌日から10か月以内)に、国、地方公共団体、特定の公益法人に寄付した場合に、相続税が非課税になります。

「特定の公益法人」は、独立行政法人や、社会福祉法人、一定の学校法人、公益社団・財団法人、認定NPO法人など、限定された法人で、一般社団法人、一般財団法人や認定を受けていないNPO法人、宗教法人等は対象外です。

相続人が相続財産を寄付した場合の非課税措置は、特例措置なので、相続税申告書にこの適用を受ける旨を記載し、その適用を受ける寄付財産や、一定の書類を申告書に添付する必要があります。

また、相続財産の寄付は、相続人の寄付ですので、国、地方公共団体、特定の公益法人に寄付した場合には、相続人の所得税の確定申告で、寄付金控除を受けることができます。

国、地方公共団体や特定の公益法人等への寄付は、相続税が非課税になるうえ、所得税でも相続人が寄付金控除を受けられるので、大きなメリットがあります。

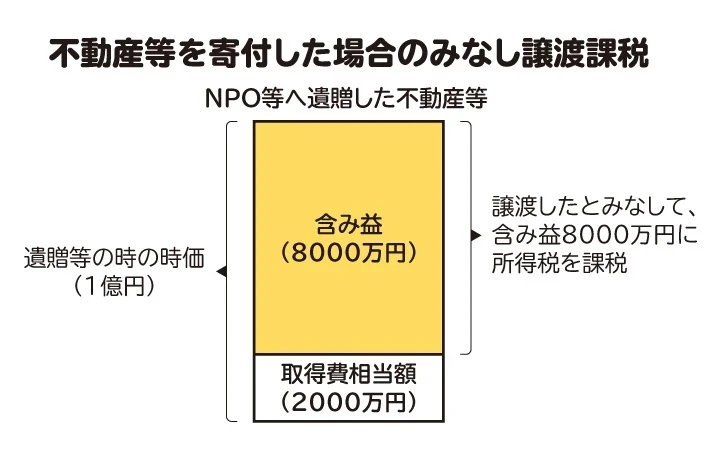

不動産等の寄付を考える場合「含み益」に注意

法人に不動産等を遺贈寄付する場合に、その不動産等に含み益があると、その含み益に課税されます。

これを「みなし譲渡課税」といいます。

不動産等の含み益部分について、所有権が移転した時点で、その含み益を精算するという考えです。

不動産等を寄付しようと考えている方は、この「みなし譲渡課税」をどうするのかを事前に対策をしておく必要があります。

みなし譲渡課税は、含み益のある不動産や有価証券等に課税される制度なので、含み益がない不動産等であれば、課税は発生しません。

また、一定の要件を満たしていると、みなし譲渡課税が非課税になる制度(租税特別措置法40条)があります。

不動産を売却し、税金を支払ったうえで金銭を寄付する清算型遺贈や、遺言でみなし譲渡の税額を受遺団体が受ける旨を記載するなど様々な対策が考えられます。

不動産等の寄付を考えている場合には、不動産等の寄付を受け付ける団体も限られていますので、事前に不動産等の寄付を受け入れるかどうか、相談した方がいいでしょう。

不動産等の寄付を受ける受遺団体については、それぞれの団体のホームページにもその旨を記載しているケースが多いですし、全国に遺贈寄付の相談窓口 がありますので、そちらに相談されてもいいかと思います。

一般社団法人全国レガシーギフト協会が、全国のコミュニティ財団などと連携し、実際に遺贈寄付の相談ができる「いぞう寄付の窓口」を全国14カ所に設置しています。

また、税制上の取り扱いなどは、顧問税理士の方がいれば、ご相談されるといいかと思います。

必ずしも遺贈寄付のことが詳しい税理士ばかりというわけではありませんが、自分の思いをしっかりと伝えたうえで、税制上どういう対策をしたらいいのかを伝えれば、適切な対応をしていただけるのではないかと思います。

(「相続会議」より転載。記事は2020年8月1日現在の情報に基づきます)

次回は、遺贈寄付とは?について詳細をお知らせいたします。

終活に関する記事はこちらをご覧ください。

これからもあなたの終活について一緒に考えていきたいと思います。!